© AFP/Getty Images

Partie 2: La crise de la dette

Introduction

L’économiste Paul de Grauwe (1) propose une analogie éclairante sur la crise de la dette que traverse la zone euro et en particulier la Grèce. Imaginez une ville dont les maisons seraient continuellement en feu. Certainement, un problème structurel (un gang de pyromanes, un laxisme dans les normes anti-feu, etc.) se cache derrière le problème, et doit être adressé. Mais est-ce que cela justifie qu’on renonce à appeler les pompiers et laisse la ville brûler ? La réponse est simple : non.

Certes, l’eau ne résout pas le problème structurel – il devra être réglé d’une manière ou d’une autre – mais elle évite des dommages irrécupérables. Or, à vouloir à tout prix corriger ses problèmes structurels avant d’éteindre le feu, on a laissé la Grèce brûler, et la zone euro avec. La semaine passée, nous avions vu le danger que représentait le piège de l’austérité, et son incapacité à atténuer la crise, notamment parce que l’austérité demande un effort tellement important qu’elle accentue le déclin de l’économie. Les chiffres sont équivoques : Sapir et al. (2) calculent en 2011 que, pour ramener sa dette à un taux acceptable de 60% de son PIB, la Grèce devrait fournir un surplus primaire (3) de 8.4% du PIB pendant vingt ans. Le scénario pessimiste donne lui un montant de 14.5% ! Quand on sait que le seul pays de l’OCDE ayant réussi à dépasser un surplus de plus de 6% au cours des 50 dernières années est la Norvège (4) et ses revenus pétroliers, on comprend l’ampleur de la tâche.

Or, les marchés financiers, qui fixent les taux auxquels la Grèce emprunte, le savent. Nous avions vu l’importance particulière qu’ils ont dans cette crise, notamment en raison du mécanisme de contagion. Tout cela, les dirigeants européens, a priori, le savaient eux aussi, ou auraient dû. Mais alors, pourquoi ont-ils imposé cette véritable « mission impossible » à la Grèce ? Pour y répondre, il nous faut tout d’abord nous plonger un peu plus dans son histoire économique contemporaine. Nous verrons comment l’engrenage de la dette s’est déclenché, suivi par l’austérité et enfin la crise sociale. Nous tenterons également d’expliquer pourquoi les dirigeants européens se sont plantés, et que le soi-disant laxisme des grecs n’est pas le cœur du problème.

L’explosion de la dette grecque et l’avènement de la crise

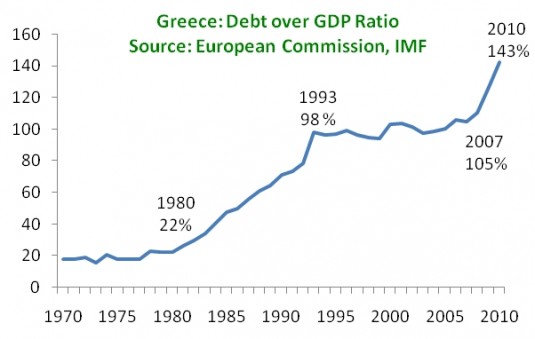

L’évolution des finances publiques helléniques est un cas classique de spirale de la dette. Pour résumer cette histoire au long cours, la dette grecque, pour diverses raisons que je ne développe pas ici, a augmenté de manière importante dans les années ‘80, avant de se stabiliser dans les années ‘90 afin de « préparer » l’accession à la zone euro. Cependant, de nombreux témoignages stipulent que cette stabilisation n’était qu’apparente, et que la Grèce – avec l’aide notable de la banque d’affaire américaine Goldman Sachs – a « truqué » ses finances publiques pour qu’elles paraissent favorables. Bref, il faut retenir que l’état des finances publiques grecques s’est dégradé de manière importante, autant sous le joug de la gauche dans les années ‘80-‘90 que de la droite qui a suivi.

Entre temps, la crise financière de 2007 éclate et les marchés financiers sont durement déstabilisés. Lorsque le 16 octobre 2009, Georgios Papandréou, alors nouveau premier ministre à Athènes, doit annoncer aux marchés que le déficit annuel grec atteint 12.7% du PIB – à comparer aux 6% déclarés par le gouvernement précédent – les marchés s’affolent, ce d’autant plus que la dette grecque atteint déjà des sommets. Les agences de notation dégradent à plusieurs reprises la note de la dette grecque, ce qui accentue encore la crise. Les dirigeants européens vont alors faire une grande erreur selon l’économiste Charles Wyplosz (5) : plutôt que d’accepter une modeste restructuration de la dette grecque, « ils ont préféré violer le traité et organiser un « sauvetage » de la Grèce qui consistait à lui octroyer des prêts, donc à augmenter sa dette, en échange d’une politique d’austérité absurde vouée à l’échec » (6). Ce, notamment, en raison de l’importante exposition des banques françaises et allemandes à la dette grecque. Or, on connaît déjà la suite de l’histoire (7) : entre nouveaux sauvetages, nouveaux plans d’austérité, augmentation des taux d’intérêt, la voie choisie par les dirigeants européens s’est soldée par un lamentable échec.

Les conséquences pour le peuple hellène de cette politique ont été désastreuses. Alors qu’on sauvait les banques et que du matériel militaire continuait d’être vendu par l’Allemagne et la France (8), les Grecs ont vu diminuer leurs retraites, leurs salaires, leurs couvertures santé ; en bref, nombre de leurs acquis sociaux leur ont tout simplement été retirés. Certes, certains de ces ajustements étaient nécessaires, mais comme l’a précisé Daniel Cohn-Bendit dans un discours prononcé au Parlement européen (9), on a demandé à la Grèce plus de réformes en quelques mois que ce que la France a réussi à faire en 10 ans. En conséquence, il n’est pas étonnant que la violence du choc ait engendré d’importantes révoltes sociales, qui ont fait de nombreux morts, et qu’on ait observé une augmentation significative du taux de suicide (10).

Economiquement parlant, plus de 50% des jeunes ont été mis au chômage, et l’économie a durement chuté, avec des taux de croissance du PIB estimés à -3,3% (2009), -3.5% (2010) et -6.9% (2011) (11). Or, non seulement cela ne dénoue pas le problème de la dette (au contraire !), mais en plus, moins de richesse aujourd’hui signifie moins de richesse pour construire demain. Pourquoi s’est-on tant obstiné à foncer dans le mur ? Evidemment, la question de la position de l’Allemagne joue un rôle prépondérant ici, et cette analyse figurera au programme du prochain article. Mais j’aimerais encore m’attaquer à l’un des arguments souvent soulevés par les partisans des mesures d’austérité : celui qui dit que les citoyens grecs – et ceux d’autres pays du Sud – sont d’inconscients paresseux ayant consommé de manière excessive, et qu’ils doivent maintenant en payer le prix.

Les Grecs, tous des flemmards ?

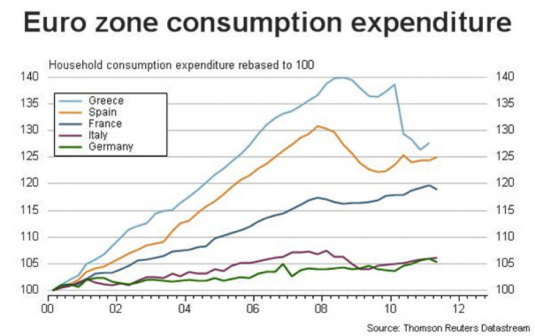

Sans entrer trop dans les détails, l’accession de la Grèce à la zone euro en 2001 s’est soldée par une croissance économique forte, et ce d’autant plus au vu de la bonne santé économique mondiale de la première moitié des années 2000. Cet accroissement du revenu du pays (le PIB) a permis aux ménages grecs d’augmenter leur consommation de manière importante. Très importante même, puisque comme le montre le graphique ci-dessus, leur consommation moyenne a littéralement explosé de 40% entre 2000 et 2008, contre moins de 10% pour l’Italie, et moins de 5% pour l’Allemagne. Mais pourquoi la consommation des ménages helléniques a-t-elle autant augmenté? Alors que certains parlent du laxisme des Grecs, la réalité pourrait être purement mécanique, et due aux problèmes structurels de l’union monétaire.

Imaginez que l’on vous promette un million de francs suisses dans un an. Il est évident que vous allez vouloir en profiter tout de suite, par exemple en empruntant auprès de votre banque ! Eh bien, si l’on analyse la Grèce dans le cadre d’un modèle macroéconomique néo-keynésien (12), c’est grossièrement ce que l’on observe. Les ménages grecs ont vu non seulement leurs revenus augmenter (du fait de la bonne marche de l’économie), mais ils ont surtout vu un avenir plein d’espoir ! Et ils ont voulu en profiter tout de suite. En conséquence, ils ont diminué leur épargne et emprunté un peu plus afin de financer leur consommation du moment.

C’est là qu’une banque centrale joue normalement un rôle clé : afin d’éviter une « surchauffe » de l’économie et maintenir un niveau d’épargne acceptable, elle augmente le taux d’intérêt réel (13), ce qui pousse les ménages à se montrer un peu plus patients et à épargner à nouveau. Or, la Grèce faisant partie de la zone euro, sa banque centrale siège à Francfort et s’occupe de la zone euro dans son ensemble ! En l’occurrence, les taux d’intérêt proposés par la Banque Centrale Européenne étaient particulièrement bas. Le mécanisme décrit plus haut n’a pas fonctionné, les ménages grecs ont augmenté leur consommation et l’économie grecque a « surchauffé » ! Un résultat simplement mathématique, qui a peu avoir avec la nationalité des consommateurs (la même histoire prévaut pour la bulle immobilière de 2007 aux Etats-Unis !).

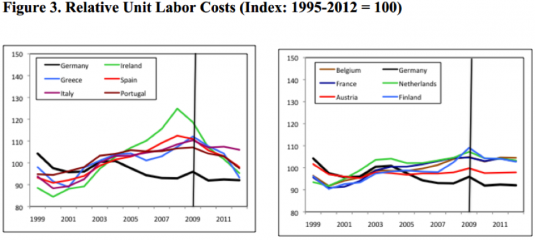

Cette « trop » bonne marche de l’économie a eu pour résultat une augmentation importante des salaires grecs, et donc de l’inflation. De plus, la force de l’euro a fait augmenter les importations grecques. En conséquence, la « compétitivité » de la Grèce s’est dégradée, notamment en comparaison avec l’Allemagne. Cependant, il faut premièrement souligner que cela n’est pas dû au laxisme des Grecs mais bien à un problème « structurel » de l’union monétaire, dans laquelle le taux d’intérêt fixé par la BCE est commun à tous les pays. Deuxièmement, l’analyse des graphiques ci-dessus montre bien que comparer la Grèce à l’Allemagne ne fait pas sens, tant l’Allemagne est un « cas d’exception » où les coûts du travail sont restés extrêmement bas en comparaison avec le reste de la zone euro.On remarque également qu’on est allés bien assez loin : la chute des coûts du travail dans les GIIPS depuis 2009 a été vertigineuse, au prix d’une destruction de richesse trop importante. Rajoutons que le modèle néo-keynésien présenté ci-dessus se base sur l’hypothèse cruciale que les agents économiques sont tous identiques, ce qui n’est évidemment pas le cas en réalité. Or, en Grèce, il semblerait que ceux qui se sont « gavés » lors des années fastes ne sont pas les pauvres qui souffrent aujourd’hui de la crise et paient le prix de l’austérité.

Ce dont avaient besoin les Grecs

Pour résumer, ce dont les Grecs avaient besoin, ce n’était certainement pas qu’on les humilie et les oblige à accepter les conditions posées par les dirigeants européens. De nombreuses pertes – les taux d’intérêt astronomiques dus à la panique des marchés, la contagion, les pertes dynamiques sur le PIB, les crises sociales à répétition – auraient pu être évitées en éteignant d’abord le feu, par exemple en acceptant une restructuration précoce de la dette grecque, ou en laissant la Banque Centrale Européenne soutenir la dette grecque. Puis en poussant les réformes nécessaires afin que la situation ne se représente plus : stabilisation puis baisses des dépenses publiques, combat contre la corruption, diminution de la consommation à un niveau soutenable, et surtout correction des problèmes structurels de l’union monétaire.

Certains diront que sans la crise, impossible de faire ces réformes. C’est faux. L’état actuel de la Grèce est désastreux : l’économie, tout comme les finances publiques, s’est rarement portée aussi mal, et la corruption a progressé (15). La fracture sociale au sein du pays s’est accentuée, et les partis politiques extrémistes ont gagné du terrain. Ce dont avaient besoin les grecs, c’était un soutien fort et inconditionnel de la zone euro, qui aurait non seulement calmé les marchés mais aurait en plus permis aux ménages helléniques de reprendre confiance en leur économie, et de retrouver la force de reconstruire le pays sur de nouvelles bases. Le plus grave, c’est que les pays de la zone euro ont fini par donner ce soutien, dans la douleur, en procédant à de nombreuses restructurations et plans de sauvetage. La Banque Centrale Européenne a même fini par soutenir directement la dette grecque.

Alors, un tel échec pousse une fois de plus à se poser la question : Pourquoi ? Personne n’ignore que l’Allemagne était et est toujours une fervente supportrice des politiques d’austérité imposées. La semaine prochaine, nous verrons les origines de cette culture allemande de la stabilité, et ses conséquences pour le reste de la zone euro. Nous verrons que les coûts d’une restructuration de la dette grecque étaient et sont toujours faibles en comparaison avec une chute de la zone euro. À force de nier cette réalité, l’Allemagne s’est peut-être tirée une balle dans le pied. A dimanche prochain !

Pour aller plus loin

Comme d’habitude, voici quelques lectures pour les lecteurs désireux de préparer le prochain sujet.

« La course déprimante à la compétitivité », Avril 2006, Xavier Timbaut, Telos-Eu. http://www.telos-eu.com/fr/europe/economie-europeenne/la-course-deprimante-a-la-competitivite.html

« L’Allemagne, un faux coupable », Juin 2010, Alberto Alesina et Roberto Perotti, Telos-Eu. http://www.telos-eu.com/fr/globalisation/commerce-mondial/lallemagne-un-faux-coupable.html

« Le modèle allemand est mité », Janvier 2012, Charles Wyplosz, Telos-Eu. http://www.telos-eu.com/fr/europe/economie-europeenne/le-modele-allemand-est-mite.html

« The Great Euro Crisis », Mai 2012, Documentaire de Michael Portillo (en partenariat avec la BBC). Reportage intéressant qui navigue entre la Grèce et l’Allemagne. http://www.youtube.com/watch?v=PZKykfAaSQE

« German Economy and European Crisis », September 2012, TheRealNews. Interview de la vice-présidente du parti de gauche « Die Linke » http://www.youtube.com/watch?v=aDjkV1kp3-Q

« A just-so German story », Juillet 2012, The Economist. » http://www.economist.com/blogs/freeexchange/2012/07/euro-crisis-0

Partie 4: La rigueur allemande

Notes

(1) http://blogs.lse.ac.uk/europpblog/2012/09/12/ecb-eurozone/

(2) http://www.bruegel.org/download/parent/491-a-comprehensive-approach-to-the-euro-area-debt-crisis/file/988-a-comprehensive-approach-to-the-euro-area-debt-crisis/

(3) Le surplus primaire est simplement les « bénéfices » de l’Etat, c’est-à-dire ses revenus (en majeure partie des taxes) moins ses dépenses (infrastructures, chômage, etc.).

(4) Voir note 2.

(5) http://www.telos-eu.com/fr/europe/grece-la-catastrophe-qui-arrive.html

(6) ibid.

(7) Je ne détaille pas plus le déroulement de la crise, vous trouverez ce qu’il vous faut ici : http://www.lemonde.fr/europe/article/2011/05/12/2009-2011-chronologie-de-la-crise-grecque_1520780_3214.html

(8) http://www.youtube.com/watch?v=AhMTc0h5JZM

(9) ibid.

(11) http://donnees.banquemondiale.org/indicateur/NY.GDP.MKTP.KD.ZG

(12)De nombreux autres modèles existent. Celui que j’utilise est expliqué de manière détaillée ici : http://faculty.wcas.northwestern.edu/~lchrist/course/Kiel2012/syllabus.html

(13) Le taux d’intérêt réel est le taux d’intérêt nominal diminué du taux d’inflation. Ici, nous parlons du taux d’intérêt « général » de l’économie, qui est fixé par la banque centrale, pas celui que les marchés financiers proposent aux pays européens.

(14) http://www.wyplosz.eu/fichier/Not%20competitiveness%201.pdf

(15) http://www.tdg.ch/monde/corruption-toujours-ravages-zone-euro/story/15958486

Laisser un commentaire

Soyez le premier à laisser un commentaire